Při přípravě analýz využití ICT v jednotlivých dílčích subsegmentech tuzemského peněžnictví a pojišťovnictví, jež byly na stránkách měsíčníku CIO Business World publikovány v uplynulých měsících, byli autorem těchto analýz osobně dotazováni představitelé celkem sedmačtyřiceti subjektů či skupin subjektů (v případě skupin se sdíleným ICT), jež v době jejich dotazování zaměstnávaly více než jednašedesát tisíc pracovníků (viz tabulka).

Díky tomu, že se tentokrát podařilo mezi dotazované subjekty zahrnout prakticky všechny největší tuzemské subjekty z odvětví peněžnictví a pojišťovnictví, se tak jejich zaměstnanci podíleli na celkovém počtu všech cca více než sedmdesáti tisíc pracovníků v odvětví (podle údajů ČSÚ za1. čtvrtletí 2012) téměř devíti desetinami.

Souhrnné informace o aktuálním stavu a trendech využití ICT, jež se od představitelů oněch sedmačtyřiceti subjektů či skupin subjektů podařilo až na jednotlivé dílčí výjimky získat, tak lze považovat za velmi věrný obraz využití ICT v celém tuzemském peněžnictví a pojišťovnictví – a to i přesto, že zejména menší subjekty z řad nebankovních peněžních institucí nebyly ve skupině dotazovaných subjektů zastoupeny v plné šíři.

Zdroje jsou

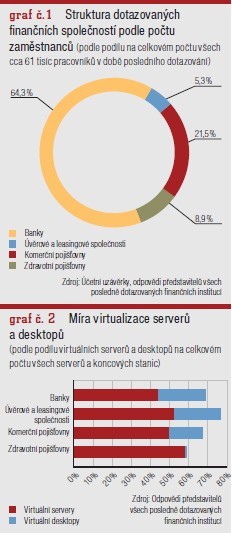

Celková struktura všech dotazovaných subjektů z odvětví tuzemského peněžnictví a pojišťovnictví se tedy příliš nelišila od jejich „váhového“ zastoupení v tomto velmi významném segmentu české ekonomiky (viz graf 1).

Všech sedmačtyřicet takto dotazovaných subjektů či skupin subjektů přitom za první „postkrizový“ rok 2010 vykázalo čistý zisk po zdanění ve výši bezmála 77 miliard Kč. Na jednoho pracovníka participujících finančních institucí tak jen za rok 2010 připadl čistý zisk ve výši více než 1,2 mil. Kč – a to samozřejmě již po odečtení všech daňově uplatnitelných nákladů, tj. včetně všech takto uplatnitelných nákladů mzdových a personálních.

Z hlediska aktuálního stavu i dalších trendů rozvoje využití ICT v tuzemském peněžnictví a pojišťovnictví je také velmi důležité nejen to, že tuzemské finanční instituce kromě svého snadného přístupu k finančním zdrojům (což vyplývá již ze samotné podstaty jejich aktivit) vykazují jako celek dokonce i v „krizových“ dobách enormní zisky, nýbrž také to, že jejich charakteristickým rysem jsou mj. též také relativně velmi vysoké personální náklady. Dokonce i v prvním čtvrtletí roku 2012, kdy na klíčové tuzemské finanční instituce doléhaly stále tíživěji „europroblémy“ jejich mateřských, převážně nadnárodních finančních skupin, se totiž průměrná měsíční mzda pracovníků v tuzemském peněžnictví a pojišťovnictví podle údajů ČSÚ blížila čtyřiapadesáti tisícům Kč.

Při takovýchto personálních nákladech, jejichž roční výše se tak v průměru pohybuje kolem jednoho milionu Kč na jednoho pracovníka, není divu, že takřka jakékoliv další investice do ICT s nezpochybnitelnými přínosy zejména ve sféře zvyšování personální produktivity mají v tuzemských finančních institucích „zelenou“.

Cestou centralizace

V případě ICT řešení, jež jsou v tuzemských finančních institucích již v nějaké podobě využívána a u nichž je jejich náhrada zdůvodňována především úsporami, se dostačující minimální vyčíslená úspora obvykle pohybuje kolem jedné pětiny původních nákladů. V bankách a pojišťovnách, jež nejsou plátci DPH, jsou při transformaci interních řešení do podoby externích služeb požadavky na dosaženou úsporu ještě dále navyšovány o náklady v podobě DPH účtované externími dodavateli, jež je pro tyto neplátce DPH dalším „dodatečným“ nákladem.

Za situace, kdy mateřské nadnárodní finanční skupiny tváří v tvář existujícím a také potenciálně negativním ekonomickým dopadům „eurokrize“ využívají své tuzemské odnože coby své ekonomické opory, se tak řadí mezi projekty s nejvěrohodněji vyčíslitelnými úsporami zejména projekty cílené do sféry další centralizace vnitrokoncernových ICT služeb s využitím virtualizace serverů (viz graf 2).

Celkový počet všech provozovaných logických serverů tak v dotazovaných tuzemských finančních institucích přesáhl počet serverů fyzických již o téměř 50 %.

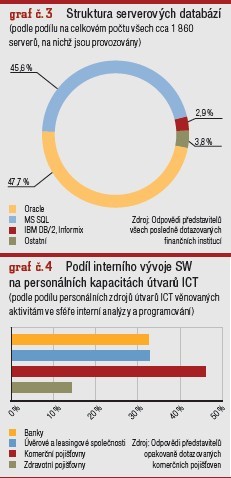

Ještě větší prostor pro další rozvoj však ve finančních společnostech přece jen stále ještě skýtá virtualizace desktopů. Využití této formy virtualizace ICT infrastruktury coby dalšího kroku na cestě rozvoje interního cloud computingu však bylo obvykle vnímáno coby dostatečně nezpochybnitelně přínosné buď v případě rychle rostoucích specializovaných finančních institucí, pro něž je lákavá zejména flexibilita takovýchto řešení, nebo naopak ve velkých „univerzálních“ bankách a pojišťovnách s extrémně rozsáhlou šíří aktivit a s řádově tisícovkami pracovníků. Jejich aplikační infrastruktura je totiž obvykle velmi složitá?– což patrně nejlépe dokumentuje skutečnost, že v necelé padesátce dotazovaných finančních institucí bylo v době jejich dotazování provozováno přibližně 1 860 databázových serverů (viz graf 3).

Unikátní řešení, unikátní přístupy

Všechny výše zmíněné skutečnosti se odrážejí také ve vytížení útvarů ICT interním vývojem SW (viz graf 4).

Aktivity ve sféře interního vývoje aplikací a aplikačních rozšíření jsou přitom v celkovém souhrnu rozděleny přibližně rovným dílem mezi aktivity ve sféře analýzy interních procesů a transformace takto získaných znalostí do podoby zadání pro vývoj aplikací a mezi aktivity spočívající ve vlastním programování, testování či dalších úpravách aplikací vyvíjených „na míru“.

Ačkoliv některé z jednotlivých dotazovaných finančních společností či jejich skupin využívají zejména pro aktivity ve sféře „rutinního“ programování aplikací v poměrně značné míře služby sesterských či mateřských společností nebo si pro tyto účely najímají rovnou celé týmy externích programátorů (a to formou tzv. body shoppingu), zabývají se jiné tuzemské finanční instituce naopak interním programováním, testováním a dalším vývojem aplikací i pro své mateřské či sesterské subjekty.

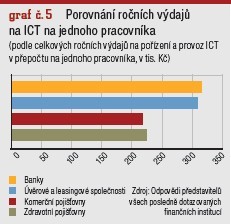

Rozhodně přitom nelze tvrdit, že s vyšší mírou aktivit ve sféře interního vývoje SW nutně rostou i celkové náklady na IT, což dokládá mj. i srovnání relativních celkových ročních výdajů na pořízení a provoz ICT v přepočtu na jednoho pracovníka (viz graf 5).

Tyto výdaje jsou totiž např. v komerčních pojišťovnách, v nichž je vytížení celkových personálních kapacit interních útvarů ICT aktivitami ve sféře vývoje aplikací nejvyšší, takřka totožné s výdaji, které jsou na pořízení a provoz ICT každoročně vynakládány pojišťovnami zdravotními, v nichž je však vytížení útvarů ICT vývojem SW naopak nejnižší – a to při takřka totožných, tj. přibližně 6,5% podílech celkového počtu specialistů z řad interních útvarů ICT na celkovém počtu všech pracovníků těchto finančních institucí.